Как оформить самозанятость онлайн: простой гайд для начинающих

В 2024 году в России уже работает 9 млн самозанятых с общим заработком 2,9 млрд ₽. Разбираем, как стать самозанятым и кому подходит этот налоговый режим.

Что такое самозанятость

Самозанятость — это относительно новый налоговый режим для ведения профессиональной деятельности. Его запустили в России в 2019 году как эксперимент. Фактически самозанятость должна была стать альтернативой другим формам налогообложения, например ИП, но с более щадящим режимом оплаты налогов и сдачи отчетности. В итоге из экспериментального получился вполне настоящий, работающий режим, которым пользуются многие фрилансеры.

Зачем оформлять самозанятость

Чтобы легально открыть небольшой бизнес или заниматься любой трудовой деятельностью в России без штрафов за незаконную предпринимательскую деятельность. Самозанятые работают на себя или как фрилансеры на другой бизнес.

Еще самозанятые могут получать на те же финансовые «плюшки», что и другие люди, работающие как ИП или по трудовому договору. Например, они могут легально подтвердить свой заработок, подавая документы на визу или чтобы получить кредит.

Самозанятость — лучший вариант работы для фрилансеров. В онлайн-университете Skypro есть специальный курс для фрилансеров-разработчиков. Курс «Веб-разработка для фриланса» — это базовые инструменты, которые помогут освоить востребованную профессию всего за пять месяцев. Вы научитесь делать сайты и уже через полгода сможете взять первый заказ на фрилансе.

Разница между ИП и самозанятым

До 2019 года у людей, которые работают не по ТК, было только две опции, как делать это легально: ООО или ИП. Самозанятость стала более простой альтернативой для людей, которые не открывают бизнес в широком смысле слова, а работают на разных заказчиков.

Главное различие ИП и самозанятости — это более простая форма налогообложения во втором случае. Самозанятые не должны сдавать декларации и заполнять отчеты. Единственная их документальная обязанность — присылать чек заказчику, когда поступает оплата. А потом платить налог.

Регистрация

Процесс оформления самозанятости и ИП сильно отличается. Чтобы открыть ИП, нужно подать заявление в ФНС, через госуслуги или МФЦ и открыть расчетный счет для бизнеса. В первом случае всё еще проще — об этом расскажем ниже.

Налоги и взносы

У ИП есть несколько видов налогообложения. У самозанятых — только одна. Минимальный процент уплаты налогов для ИП — от 1 до 6%: все зависит в от региона, где работает самозанятый.

Еще ИП платят страховые взносы и потом получают государственные пособия и другие социальные льготы. У самозанятых страховых взносов нет, поэтому нет и больничных, декретных и прочих выплат.

Наем

Самозанятые по закону не могут нанимать на работу других людей, а ИП — могут. Но тоже не по всем типам налогообложения. Плюс любой сотрудник — это дополнительные налоги и взносы.

Самозанятые могут работать на себя, а могут — по ТК в другой компании. Этим часто пользуются айтишники: совмещают основную деятельность и фриланс. Почти все IT-профессии подходят для такого формата.

Как оформить самозанятость

Есть четыре способа:

Через госуслуги

- Зарегистрируйтесь на портале — нужен ваш ИНН физического лица. Свой номер ИНН ищите на сервисной странице ФНС.

- В приложении или на сайте «Госуслуги» переходите на «Услуги» → «Прочее» → «Налоги и финансы».

- Дальше переходите к полю «Регистрация в качестве самозанятого».

- Читаете информацию на странице и нажимаете кнопку «Начать» и «Перейти к заявлению». Внутри — данные паспорта, ИНН и номер телефона. Проверьте, чтобы всё было правильно.

- Выберите регион, где будете вести основную деятельность. Если вы живете в одном месте, а работаете удаленно на компанию из другого, — выбирайте то, где проживаете.

Ждать придется до пяти рабочих дней: на госуслуги придет подтверждение от налоговой, что вы получили статус самозанятого.

Через мобильное приложение «Мой налог»

«Мой налог» — это основное приложение, через которое самозанятые ведут свою деятельность и платят налоги. В нём же можно открыть самозанятость.

- Установите приложение.

- Нажмите на кнопку «Стать самозанятым». Если уже зарегистрировались через сторонний портал, жмите «Я уже самозанятый».

- Зарегистрируйтесь на сайте. Есть три способа: по паспорту, через личный кабинет физлица в налоговой или через госуслуги. В зависимости от выбранного способа вам предложат ввести нужные данные — те же самые, что и при регистрации через госуслуги.

- Придумайте ПИН-код.

В личном кабинете плательщика НПД на сайте ФНС

Личный кабинет налогоплательщика есть у любого гражданина РФ. У ФНС есть сайт и мобильное приложение.

- Войдите в свою учетную запись. Сервис предложит сделать это через госуслуги или по ИНН.

- В раскрывающемся меню выберите вкладку «Самозанятый». Если самозанятости нет, то сервис предложит зарегистрироваться.

- Введите нужные данные — ИНН и придуманный пароль.

В банке

Открыть самозанятость можно в любом пользовательском банке: «Сбере», «Тинькоффе», «Альфа-Банке» и других. Сценарий оформления отличается в каждом сервисе, но во всех он интуитивно понятен и похож на оформление через госуслуги или другой портал.

Так выглядит форма открытия самозанятости в «Тинькоффе»

Как платить налоги

Все операции можно проводить прямо через приложение «Мой налог». Для этого нужно вписывать в доходы все поступления от заказчиков или клиентов, Важно учитывать и наличные платежи, и переводы по банковскому счету.

Самозанятые платят 4%, если получают оплаты от физических лиц и не ИП, и 6%, если сотрудничают с ИП или ООО.

Самозанятым-новичкам государство дает бонус: 10 000 ₽ на старте работы. Бонус идет в счет погашения налогов самозанятого. Причём по заниженной ставке: 3% на доходы от физлиц и 4% на доходы от юрлиц вместо 4% и 6% соответственно. Когда бонус закончится, самозанятый будет платить налог из заработанных денег.

У вычета нет срока годности: его можно использовать бессрочно.

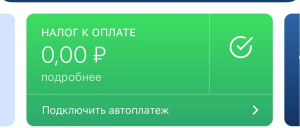

Когда придет срок платить налог, в приложении появится красная плашка с суммой к оплате.

Источник: ФНС

Кликните на красное поле — так вы перейдете к оплате. Система предложит выбрать привязанную карту или ввести данные новой. Сумма вписывается автоматически, самозанятому нужно только нажать «Оплатить». Красная кнопка с суммой пропадет с главного экрана через несколько минут. Когда платеж придет, она станет зеленой, и долг будет списан. Информация об оплате придет в личные сообщения в самом приложении.

Источник: «Мой налог»

Сколько может зарабатывать самозанятый

Самозанятый не может зарабатывать любые деньги на этой системе налогообложение. Максимум — 2,4 млн ₽ в год. Если доходы физического лица, который зарегистрирован как самозанятый, превышают эту сумму, он теряет статус самозанятого и больше не может вести деятельность по этому типу.

Есть три выхода из ситуации:

- Прекратить трудовую деятельность до следующего года, пока не обновится лимит.

- Выбрать другой вариант налогообложения — ИП или ООО.

- Работать по ГПХ — гражданско-правовому договору.

Лимит считается по календарному году, а не с момента регистрации самозанятого в системе. Важно, что сумма 2,4 млн ₽ в год — это доход от всех заказчиков, которые оплачивают услуги самозанятого. При этом количество этих заказчиков может быть любым.

Сумма вознаграждения от одного заказчика может быть любой с одной оговоркой. Если самозанятому платит ИП наличными, то сумма одного вознаграждения не должна быть выше 100 000 ₽. Если оплата наличными проходит в валюте, сумма не может быть выше, чем 100 000 ₽ по актуальному курсу.

Нужно ли самозанятому открывать расчетный счет

Самозанятому не нужен специальный счет в банке, чтобы вести свою деятельность. При регистрации нужно предоставить реквизиты любого счета в банке. Можно использовать самый обычный — тот, которым пользуетесь в обычной жизни или на которую получаете зарплату, пенсию и пособия.

Кто может стать самозанятым

ФНС выделяет семь направлений деятельности, которые можно вести по самозанятости. Среди них — работа таксистом, услуги ремонта, любые профессии, связанные с маркетингом и бьюти-индустрий. Отдельно выделяют продажу товаров собственного производства, курьерские услуги и сдачу квартир в аренду.

Сферы довольно широкие, поэтому специалисты, которые хотят работать по самозанятости, легко могут делать это легально и платить небольшой налог.

Очень многие айтишники начинают свой путь как фрилансеры. Это особенно удобно для новичков, чтобы набить руку на разных заказах и получить больше работ в портфолио. На курсах Skypro студентам не только дают навыки по профессии, но и учат работать на фрилансе, искать заказы и общаться с клиентами. Выбирайте подходящую профессию на сайте или записывайтесь на карьерную консультацию.

Как еще может работать самозанятый

У самозанятых нет ограничений в работе по трудовому договору. Это значит, что вы можете числиться в компании и работать в найме. Одновременно — иметь открытую самозанятость. Закон этого не запрещает. При этом не нужно прекращать дополнительную деятельность. Можно днем работать экономистом в поликлинике, а по вечерам делать маникюр. Но нельзя работать на своего бывшего работодателя по ТК в качестве самозанятого, если с момента увольнения прошло меньше двух лет.

Работать как ИП и как самозанятый одновременно нельзя. Нужно выбрать только одну систему налогообложения.

Как отказаться от статуса самозанятого

Перестать быть самозанятым довольно просто. Это делается онлайн, точно так же, как вы оформляли себе статус. Два самых простых способа — через приложение «Мой налог» или госуслуги.

Через госуслуги

- Перейдите к услуге на «Госуслугах».

- Выберите причину, почему хотите снять себя с учета.

- Отправьте заявление.

- Ждите решения ФНС.

Обычно уведомление о том, что вас сняли с учета, приходит сразу, иногда нужно ждать до трех рабочих дней. Восстановить статус самозанятого можно в любой момент. Хоть через пять минут после того, как вы отмени этот налоговый режим.

Через «Мой налог»

-

- В приложении найдите раздел «Прочее».

- Перейдите в «Профиль».

Источник: «Мой налог»

- Пролистните меню вниз. Там будет кнопка для снятия с учета.

- Выберите причину, почему хотите снять себя с учета.

- Отправьте заявление.

- Ждите решения ФНС.

Главное о самозанятости

OK